Không ít hồ sơ của khách hàng vay mua xe, nhà để ở (không phải đầu tư) hoặc thậm chí để sửa nhà cũng đang bị tắc lại vì “hết room” tín dụng. Theo nhân viên tín dụng một số ngân hàng, do không còn nhiều dư địa tăng trưởng tín dụng, nhiều hồ sơ vay mới đang ở trạng thái “treo”, phải chờ có khách hàng trả nợ để hở “room” mới có thể giải ngân.

Hoàng Nam, 30 tuổi, nhân viên một công ty truyền thông tại Hà Nội, gần đây quyết định mua nhà. Vì tiền vốn không nhiều, lại muốn để lại một khoản tiếp tục đầu tư, Nam chọn dự án mới để được ngân hàng hỗ trợ vay nhiều nhất có thể.

Được biết các ngân hàng đang hạn chế cho vay bất động sản để đầu tư, đầu cơ nhưng Nam vẫn tỏ ra tự tin vì “mình vay mua để ở, không đầu cơ, tài sản đảm bảo rõ ràng, năng lực trả nợ tốt”. Tuy nhiên, khi hoàn tất việc thẩm định hồ sơ vay, anh được thông báo nhà băng dừng giải ngân toàn bộ dự án mà anh mua.

Do đã ký hợp đồng mua bán, Nam phải thu xếp được dòng tiền trong 15 ngày trước khi đến kỳ thanh toán tiếp theo. Lo bị phạt vì vi phạm tiến độ thanh toán, anh gọi sang nhiều nhà băng, thậm chí còn đề nghị được mua bảo hiểm để đẩy nhanh quá trình.

Giao dịch tại quầy một ngân hàng thương mại tại Hà Nội. Ảnh: Giang Huy

Từ những ngân hàng quốc doanh top đầu cho đến nhà băng thương mại cổ phần, câu trả lời đều chung một lý do “ngân hàng cạn room tín dụng”. Tức họ muốn cho vay mà không thể.

Tương tự, Xuân Bách (Hà Nội) muốn tìm một ngân hàng để hỗ trợ vay mua xe cũ, nhưng ngay cả những nhà băng giữ thị phần hàng đầu của mảng này và từng quảng cáo “phê duyệt vay trong 24h” nay cũng nói hết “room”. Nhiều khách hàng khác cũng đang bị “tắc” hợp đồng ở ngân hàng dù là vay để sửa nhà – vốn được xếp vào nhóm có tài sản đảm bảo và dễ giải ngân.

Theo nhân viên tín dụng một số ngân hàng, do không còn nhiều dư địa tăng trưởng tín dụng, nhiều hồ sơ vay mới đang ở trạng thái “treo”, tức là phải chờ có khách hàng trả nợ để hở “room” mới có thể giải ngân. Tuy vậy, những khách hàng được ký hợp đồng tín dụng và chờ này vẫn còn may mắn. Nhiều nhà băng đã gửi thông báo tới nhân viên dừng nhận hồ sơ vay mới từ đầu tháng 8. Một số ngân hàng khác cũng thông báo hạn chế hoặc dừng cho vay với nhiều lĩnh vực, chung lý do là “cạn room”.

Không chỉ với khách hàng cá nhân, một vài doanh nghiệp bất động sản cũng cho biết rơi vào thế khó khi dự án đang triển khai nhưng khoản vay nghìn tỷ chưa được rót tiền.

Câu chuyện tăng trưởng tín dụng bắt đầu nóng lên những tháng gần đây khi các nhà băng đã dùng gần hết hạn mức. Việc tăng trưởng tín dụng cao không mới, đặc biệt trong bối cảnh kinh tế trở lại sau hai năm ảnh hưởng bởi đại dịch, nhu cầu vốn tăng cao. Tuy nhiên, diễn biến năm nay có phần khác biệt.

Hàng năm, Ngân hàng Nhà nước thường cấp hạn mức tăng trưởng tín dụng vào đầu năm và sẽ có những đợt đánh giá lại vào giữa hoặc cuối năm. Trong những đợt đánh giá, tùy vào hiện trạng và sức khỏe của mỗi nhà băng, hạn mức có thể tăng thêm. Thông lệ là vậy nên nhiều nhà băng trong kế hoạch đầu năm cũng tự tin sẽ được cấp thêm hạn mức. Tuy nhiên, trước nỗi lo lạm phát ngày càng tăng, quan điểm cứng rắn về tăng trưởng tín dụng của cơ quan điều hành khiến nhiều ngân hàng bị “hẫng”.

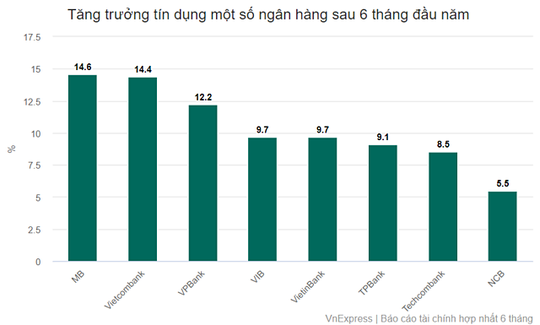

Theo Ngân hàng Nhà nước, nguyên nhân chính của tình trạng này xuất phát từ việc tín dụng đã tăng quá nhanh trong nửa đầu năm nay. Đến 30-6, dư nợ tín dụng thông qua kênh cho vay và đầu tư trái phiếu doanh nghiệp tăng 9,35% so với cuối năm ngoái, mức tăng nửa đầu năm cao nhất trong vòng 10 năm qua.

Theo Phó tổng giám đốc một ngân hàng thương mại, một lý do khác làm tăng sức nóng của kênh tín dụng là do cả hai kênh huy động vốn là thị trường chứng khoán và trái phiếu đều chững lại trong năm nay khiến nhu cầu vốn đổ dồn vào kênh tín dụng. “Nhà quản lý chấn chỉnh vi phạm nhưng cũng cần nhanh chóng khơi thông hai kênh huy động vốn này để giảm áp lực cho hệ thống ngân hàng – nơi tập trung giải quyết những nhu cầu vốn ngắn hạn của nền kinh tế”, bà nói.

Đại diện Ngân hàng Á Châu (ACB) xác nhận có tình trạng doanh nghiệp gặp khó khăn khi vay trong bối cảnh hầu hết nhà băng chạm trần tín dụng. Ngoài vấn đề về quyền lợi khách hàng, diễn biến này cũng tác động trực tiếp tới hoạt động ngân hàng. Lượng tiền gửi không kỳ hạn của doanh nghiệp không chỉ riêng tại ACB mà nhiều ngân hàng cũng sụt giảm khi khách hàng phải rút tiền về phục vụ sản xuất kinh doanh do khó tiếp cận vốn vay.

Ngoài ACB, hàng loạt nhà băng khác cũng gặp tình trạng tương tự như: Vietcombank, BIDV, MB, VPBank, Shinhan…

Dù vậy, lãnh đạo các ngân hàng cho biết thấu hiểu tình thế Ngân hàng Nhà nước phải cân đối giữa bài toán lạm phát và việc đáp ứng nhu cầu vốn của nền kinh tế. Nhà điều hành phải đặt mục tiêu đảm bảo các chỉ tiêu vĩ mô lên đầu. Thống đốc Ngân hàng Nhà nước cũng đã chia sẻ về định hướng tăng trưởng tín dụng toàn ngành cả năm giữ nguyên ở mức 14%. Trong bối cảnh tín dụng đã tăng mạnh 6 tháng đầu năm, các ngân hàng sẽ phải co kéo cho nửa cuối năm.

Lãnh đạo của một ngân hàng có vốn nhà nước cho biết nhà băng này đã dùng gần hết room tín dụng 7% được cấp từ đầu năm và vẫn đang chờ thông tin mới từ phía Ngân hàng Nhà nước. Nhà băng vẫn đảm bảo giải ngân theo kế hoạch với những khách vay hiện hữu nhưng với nhóm khách mới, ngân hàng sẽ phải chọn lọc.

Chuyên gia Cấn Văn Lực cũng cho rằng Ngân hàng Nhà nước phải ưu tiên mục tiêu kinh tế vĩ mô, song song với đó là đảm bảo nhu cầu vốn cho nền kinh tế có đà trong bối cảnh Chính phủ ban hành chương trình phục hồi kinh tế hai năm.

“Ngân hàng Nhà nước phải cân nhắc, phân tích kỹ hơn về lạm phát tại Việt Nam để ứng xử phù hợp”, ông Lực nói. “Chúng ta không chủ quan với lạm phát nhưng cũng cần tính toán cung tiền từ này đến cuối năm qua các kênh tín dụng, giải ngân vốn đầu tư công và giải ngân FDI”.

Ngân hàng Nhà nước lên tiếng việc cạn ‘room’ cho vay

Đánh giá tín dụng vừa qua đã tăng quá nhanh, Ngân hàng Nhà nước (NHNN) cho biết sẽ nới “room” với nhà băng xếp hạng cao, sẵn sàng giảm lãi suất, hỗ trợ ngân hàng yếu kém.

Theo NHNN, nguyên nhân chính xuất phát từ việc tín dụng đã tăng quá nhanh trong nửa đầu năm nay. Đến 30-6, dư nợ tín dụng thông qua kênh cho vay và đầu tư trái phiếu doanh nghiệp tăng 9,35% so với cuối năm 2021. Đây là mức tăng 6 tháng đầu năm cao nhất trong vòng 10 năm qua.

Hiện nay, NHNN giao hạn mức tín dụng cho các ngân hàng dựa vào kết quả xếp hạng và chấm điểm theo quy định tại Thông tư 52. Các tiêu chí chấm điểm ngân hàng gồm 6 tiêu chí về vốn, chất lượng tài sản, quản trị điều hành, kết quả hoạt động kinh doanh, khả năng thanh khoản, mức độ nhạy cảm với rủi ro thị trường. Ngân hàng Nhà nước chấm điểm và xếp hạng từng nhà băng nhưng lại không công khai kết quả này, thay vào đó, gửi riêng tới từng nhà băng.

Bên cạnh đó, NHNN cũng đề cập tình trạng một số nhà băng hết dư địa tăng trưởng tín dụng do chủ yếu cho vay trung dài hạn, tập trung vào lĩnh vực bất động sản nên thời gian quay vòng vốn chậm, không thu hồi được nợ nhanh. Trong khi đó, bản chất hoạt động ngân hàng chủ yếu tập trung cho vay ngắn hạn, bổ sung vốn lưu động.

Việc xử lý ách tắc dòng vốn của thị trường bất động sản, theo NHNN, cần được cân nhắc và tiếp cận theo nhiều nguồn vốn khác nhau, và không đẩy rủi ro tới hệ thống. Rủi ro chính với hệ thống ngân hàng là không đảm bảo khả năng chi trả cho người gửi tiền; vốn cho thị trường bất động sản thường dài hạn trong khi vốn huy động của hệ thống ngân hàng 80% là ngắn hạn.

Trong khi chưa có quyết định nới “room”, lãnh đạo NHNN gần đây cũng nhiều lần đề cập các ngân hàng “tự thân vận động” bằng cách sàng lọc và cơ cấu lại danh mục tín dụng theo chiều hướng lành mạnh hơn.

NHNN tới nay vẫn duy trì định hướng tăng trưởng tín dụng năm 2022 khoảng 14%, có điều chỉnh linh hoạt trên cơ sở diễn biến lạm phát, tình hình kinh tế trong, ngoài nước.

Việc phân bổ tăng trưởng tín dụng cho từng tổ chức tín dụng trên hai cơ sở. Thứ nhất, xếp hạng cao được giao “room” tốt hơn. Thứ hai, theo chủ trương, định hướng điều hành của Chính phủ, việc cấp hạn mức tín dụng cao hay thấp cũng sẽ dựa trên tiêu chí giảm lãi suất cho vay hỗ trợ doanh nghiệp và người dân, tiêu chí tín dụng tập trung vào lĩnh vực đầu tư kinh doanh bất động sản, đầu tư trái phiếu doanh nghiệp, tiêu chí ngân hàng tham gia hỗ trợ xử lý các ngân hàng yếu kém…

Theo Báo Người Lao Động (www.nld.com.vn)